Увеличение объемов производства рапса в Беларуси и, соответственно, его переработки в 2017/18 МГ несомненно является положительным показателем для отрасли в целом после нескольких лет неурожая и недозагрузки предприятий. Однако даже такое количество собранного урожая не способно покрыть существующие мощности в стране и удовлетворить внутренний спрос на протеиновую продукцию, что, тем не менее, не мешает наращивать объемы экспорта рапсового масла и шрота.

Рост производства рапса: насколько хватит?

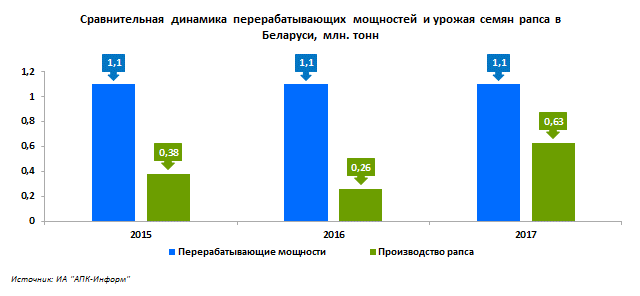

Рапс в силу агроклиматических условий по-прежнему остается основной выращиваемой масличной культурой в Беларуси в целом и для загрузки перерабатывающих предприятий в частности. Следовательно, значительный недобор урожая данной культуры в РБ в последнее время влечет за собой недозагрузку и простой производственных мощностей.

Отметим, что в сложившихся условиях в последние несколько лет значительно увеличился импорт сои и подсолнечника в страну (106 тыс. тонн и 48,3 тыс. тонн по итогам января-ноября 2017 года) с целью увеличения загрузки перерабатывающих мощностей. В то же время, не всегда ценовая конъюнктура внешнего рынка маслосемян благоприятна для белорусских предприятий, и, по мнению участников рынка, более выгодным относительно цен остается импорт продуктов переработки данных культур.

Напомним, основной причиной сокращения урожая масличной в минувшие годы стало вымерзание озимого рапса.Поэтому довольно существенным фактором для переработчиков стало увеличение урожая рапса в 2017 году.

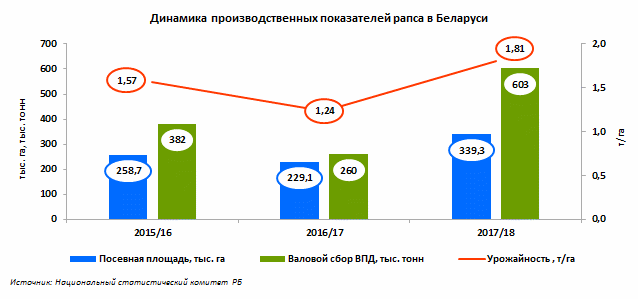

Так, после двух лет «неурожая» в 2017 году Беларусь нарастила производство рапса до 603 тыс. тонн при средней урожайности 18,1 ц/га (данные Национального статистического комитета РБ), что в 2,3 раза превышает показатель годом ранее. Более высокая урожайность в сравнении с прошлым годом обусловлена рядом факторов: хорошей перезимовкой озимой культуры и относительно небольшим процентом вымерзания, вполне оптимальными погодными условиями в период вегетации и созревания, а также минимальными потерями в период уборки.

Также отметим, что в рамках государственной программы «Развития аграрного бизнеса в Республике Беларусь на 2016 — 2020 годы» предусмотрено планомерное увеличение урожая рапса в 2017 году до 765 тыс. тонн и до 820 тыс. тонн – в 2020 году.

При этом даже такое производство рапса не покроет существующие мощности в стране. Отметим, что и жесткой конкуренции между переработчиками в сложившихся условиях не наблюдается. Данная ситуация обусловлена разной степенью платежеспособности частных и государственных компаний, а также наличия финансовых средств у переработчиков для формирования запасов рапса.

То есть, как правило, необходимую сырьевую базу на длительный период в силу финансовых возможностей может сформировать лишь ряд частных довольно крупных перерабатывающих предприятий. Более мелкие переработчики, созданные в основном на базе комбикормовых предприятий либо КХП, формируют объемы для работы в большинстве случаев из рапса собственного производства. При этом, не имея значительных финансов для дальнейшего пополнения сырьевой базы, в весенний период они, вероятнее всего, будут простаивать.

В среднем, как отмечают операторы, в первой половине сезона перерабатывается до 75-80% собранного урожая масличной, и текущий МГ не стал исключением. Участники данного сегмента сообщали, что уже в январе т.г. количество предложений рапса на рынке значительно снизилось, однако оставшихся объемов вполне хватит до конца сезона с учетом уже вышеупомянутого простоя многих переработчиков.

Переработка и внешняя торговля: со знаком «плюс»

На фоне увеличения валового сбора рапса в 2017/18 МГ в РБ ожидается существенный прирост объемов производства рапсового масла до 200 тыс. тонн (учитывая среднестатистический выход масла в среднем по стране) и до 390 тыс. тонн шрота/жмыха (прогноз ИА «АПК-Информ»).

Рост переработки уже в первой половине текущего сезона способствовал повышению объемов экспорта масла и шрота в сравнении с 2016 годом. Так, согласно данным Национального статистического комитета РБ, объем экспорта рапсового масла по итогам 11 месяцев 2017 года составил 51,7 тыс. тонн, что на 46% превышает аналогичный показатель годом ранее и на 27,7% — экспорт за весь 2016 год. При этом основные объемы экспорта пришлись на август-ноябрь 2017 года.

Ключевыми покупателями белорусского рапсового масла в 2017 году (январь-ноябрь) стали Норвегия (36,6 тыс. тонн) и Литва (11,7 тыс. тонн).

Объем экспорта рапсового шрота по итогам января-ноября 2017 года также показал рост в сравнении с аналогичным показателем за 2016 год на 13,4% и составил 16,7 тыс. тонн (согласно данным Национального статистического комитета РБ). Отметим, что прирост экспорта шрота/жмыха несколько меньше в сравнении с маслом по причине роста внутреннего потребления протеиновой продукции на фоне активного развития животноводческой отрасли.

Основными покупателями белорусского шрота за указанный период стали РФ (8,9 тыс. тонн), Литва (4,2 тыс. тонн) и Латвия (2,8 тыс. тонн).

Ценовая динамика: рынок масла задает тенденции

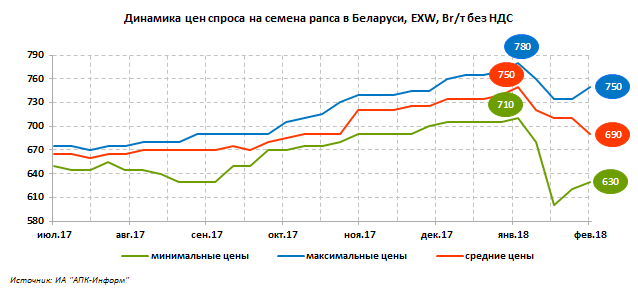

Одними из ключевых факторов, влияющих на ценовую динамику рынка рапса в РБ, являются тенденции внешнего рынка рапсового масла, а также количество и качество предложений сырья на внутреннем рынке. При этом если количество предложений рапса в текущем сезоне более чем достаточное и в целом значительного давления на цены не оказывает, то ситуация на рынке масла продолжает задавать направление ценам на сырье.

Преобладающим с начала сезона-2017/18 в сегменте рапса стал слабовыраженный рост цен на фоне постоянного спроса, а также стабильных отгрузок рапсового масла и шрота. Достаточное количество предложений сырья способствовало некоторой стабилизации цен.

При этом с конца декабря отмечалось значительное понижение цен в мировом сегменте рапсового масла, в частности на европейском рынке, на который ориентированы основные экспортные продажи белорусского масла. Следовательно, цены спроса на семена рапса на внутреннем рынке также понизились в среднем на 55 Br/т и в январе варьировались в довольно широком диапазоне 630-730 Br/т EXW (без НДС). Цены спроса на рапсовое масло на внутреннем рынке к концу указанного месяца снизились до 600 EUR/т EXW.

Отпускные цены на рапсовый шрот оставались в целом более стабильными, находясь под влиянием достаточного предложения, с одной стороны, и постоянного спроса – с другой, и к концу января озвучивались в пределах 205-220 USD/т EXW, или 415-440 Br/т EXW (без НДС).

Снижение объемов переработки рапса в перспективе

Подводя итоги, стоит отметить, что в первой половине сезона-2017/18 основной произведенный объем рапса уже был переработан. Оставшиеся объемы, по мнению участников рынка, будут разделены между переработчиками с высокой платежной способностью.

При этом недостаток масличной для увеличения загрузки производственных мощностей на крупных заводах будет компенсирован ростом импорта сои и подсолнечника преимущественно российского и украинского происхождения.

Таким образом, несмотря на то, что производство рапса значительно выросло в сравнении с показателем годом ранее, фактическая средняя загрузка мощностей по итогам сезона, вероятнее всего, увеличится несущественно.

Относительно развития ценовой ситуации на рынке рапса до конца текущего МГ значительную роль по-прежнему будет играть ценовая конъюнктура экспортного рынка рапсового масла. При этом существенное влияние на динамику также окажет состояние озимых посевов масличной после перезимовки. Напомним, озимый клин под урожай 2018 года составил 364 тыс. га. В настоящее время состояние посевов вызывает опасения у операторов рынка ввиду высокой увлажненности почв, а также относительно теплой зимы, что может спровоцировать возобновление вегетации растений до окончания зимнего периода.

В отношении сегмента продуктов переработки отметим, что ожидаются активные темпы торговой деятельности на фоне стабильно высокого спроса как на внутреннем, так и экспортном рынке. В то же время, возможное сокращение объемов переработки рапса во второй половине сезона будет оказывать поддержку ценам на масло и шрот.

Источник: apk-inform.com

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: