К 2050 году численность населения мира достигнет почти 10 миллиардов человек. К тому времени негативные последствия изменений климата вызовут серьезную угрозу продовольственной обеспеченности для всего мира. Какие перспективы рынка отрасли защиты растений в этой ситуации на глобальном уровне?

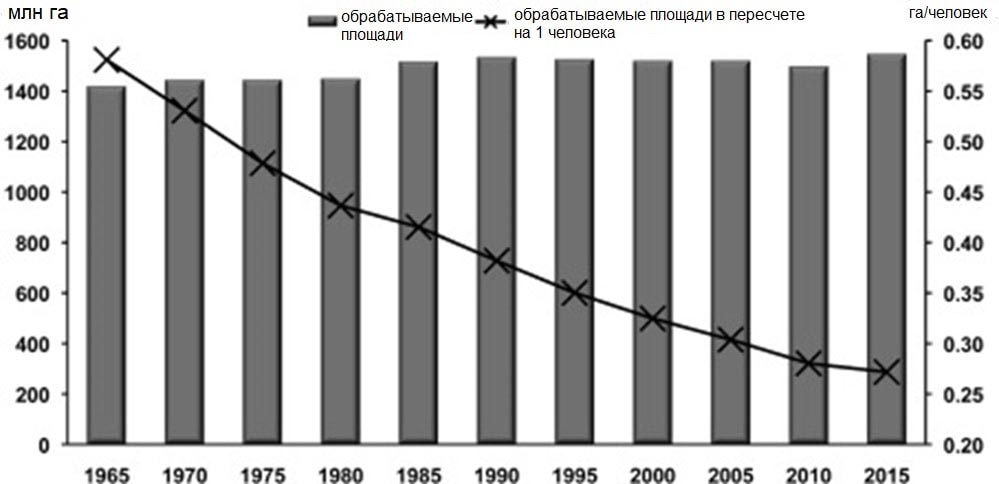

Согласно оценке международной Продовольственной и сельскохозяйственной организации (ФАО), численность населения приблизится к 9,8 млрд. до 2050 года. Потребность в зерне, как ожидается, увеличится как минимум в 2,2 раза. При этом площадь обрабатываемых земель в мире в 2015 году оставалась практически такой же, как и в 1965 году. Это значит, что во всем мире посевная площадь в расчете на одного человека продолжит сокращаться.

Изменение климата также угрожает производству зерна. С одной стороны, повышение температуры может продлить вегетационный период в некоторых регионах. Возможно, повышение уровня содержания углекислого газа в воздухе облегчит фиксацию фотосинтетического углекислого газа в определенных типах растений. В принципе, это вполне может привести к увеличению урожайности зерна. Можно предположить, что повышение температуры повысит урожайность зерновых культур в обширных районах на евразийском континенте и в высокоширотных районах Северной Америки. Во многих других районах произойдет снижение урожайности зерновых культур именно из-за влияния изменения климата. Уже известны прогнозы о мировых потерях урожая в 2050 году по сравнению с 2000 годом на уровне 24% для кукурузы, 11% для риса и 3% для пшеницы.

В новых условиях необходимо будет увеличить производительность сельскогохозяйства на единицу посевной площади, чтобы обеспечить достаточное количество продовольствия. Кроме того, особенно значимым станет использование качественных сельскохозяйственных материалов, включая агрохимикаты, и реализация инновационных технологических знаний.

Тенденции рынка

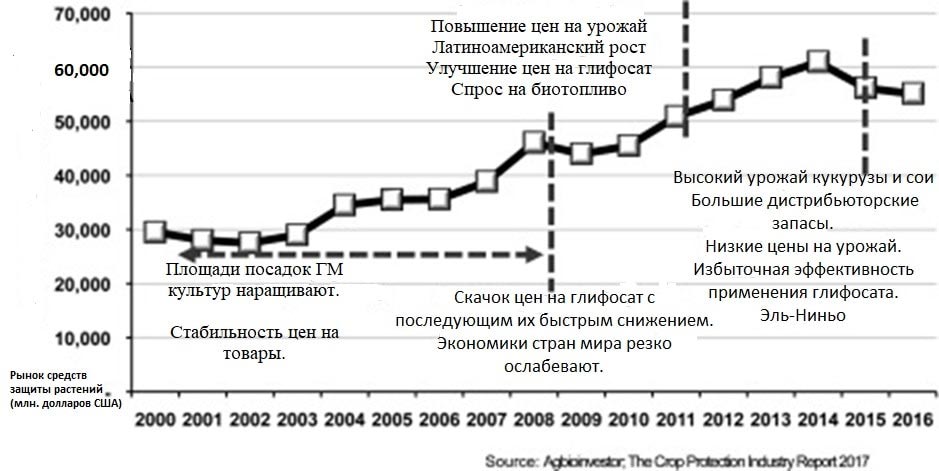

С 2006 года уверенно рос рынок агрохимических пестицидов. Несмотря на его снижение с 2014 по 2016 год, рынок вскоре восстановился и с 2018 года и вернулся на путь роста. При этом, в разных сельскохозяйственных регионах ситуация различна. Одной из характерных особенностей современных рынков защиты растений является расширение предложения непатентованных продуктов. Это заметно контрастирует с сокращением продаж недавно разработанных и запатентованных агрохимикатов. В итоге, ряд компаний, предлагающие непатентованные средства, уже зарекомендовали себя, как энергичные и перспективные игроки на рынке продуктов агрохимии.

Одновременно мы наблюдаем и другой процесс на этом рынке. Крупные агрохимические компании, помимо разработки и продажи сельскохозяйственных химикатов, все больше внимания уделяют генетически модифицированным (ГМО) семенам. Этот новый сектор их деятельности на глазах растет, составляя все более значительную долю их общих продаж.

В то время как рынок защиты растений продемонстрировал рост в 3,8% в период с 2001 по 2016 год, рынок ГМО семян, разработанных и продаваемых крупными агрохимическими компаниями, достиг темпов роста в 13,3%. Иными словами, рост этого сектора рынка примерно в три раза выше, чем на рынке средств защиты растений. Кроме того, абсолютные продажи ГМО семян в 2016 году достигли приблизительно 20,4 миллиарда долларов США, что сопоставимо с продажами гербицидов, которые принесли самый высокий доход среди химических пестицидов.

Консолидации и регуляторные тренды

В условиях значительного роста рынка средств защиты растений, ведущие агрохимические компании вступили в период существенной консолидации. В 1990 году в Соединенных Штатах и Европе насчитывалось более десяти крупных агрохимических компаний, но к 2009 году число этих бизнес-структур сократилось до шести, благодаря слияниям и поглощениям. Это Syngenta, Bayer, BASF, Dow Chemical, Дюпон и Монсанто. Впоследствии эти шесть компаний были реорганизованы в связи с низкой эффективностью бизнеса, ростом расходов на НИОКР и ужесточением правил регистрации новых агрохимикатов. Совсем недавно, благодаря дальнейшей консолидации, шесть основных компаний теперь преобразовались до группы: Bayer, DowDuPont (теперь Corteva), BASF и Syngenta. Последняя, как известно, сейчас находится под эгидой Китайской национальной химической корпорации (известной как ChemChina). В 2017 году корпорация FMC приобрела значительную часть бизнеса DuPont по защите растений и научно-исследовательских активов, которые DuPont продала после слияния с Dow Chemical. Таким образом, рынок защиты растений вступил в эру господства пяти основных игроков; то есть вышеупомянутые четыре компании плюс FMC Corporation.

Научные разработки в агрохимиии стали стимулом для корпоративной реорганизации и консолидации. Очевидно, что текущий уровень производства сельскохозяйственных культур возможен только при надлежащем использовании агрохимикатов, без которых урожайность культур резко упадет. Однако, их разработка становится все более сложной. На создание и реализацию новой агрохимической продукции уходит более десяти лет, а затраты на НИОКР составляют от 100 до 350 млн. долл. США. Весь процесс предполагает: подбор нового агрохимического состава; параллельное проведение исследований его безопасности, биологические исследования и коррекцию рецептур; всестороннюю оценку результатов этих исследований; и, наконец, подачу заявки и регистрацию в качестве агрохимиката. Более того, в настоящее время вероятность получения нового агрохимического препарата оценивается как единица примерно к 160 тысячам.

Таким образом, каждая компания, занимающаяся разработкой агрохимикатов, должна ежегодно инвестировать 7–10% доходов от своих продаж в исследования и разработки. Выяснилось также, что стоимость и время, необходимое для разработки нового агрохимиката, растут с каждым годом. Например, в 1995 году затраты на разработку составляли 152 миллиона долларов, а период исследований и разработок составлял 8,3 года. В наши дни эти же показатели увеличились до 286 миллионов долларов и 11,3 года соответственно. Кроме того, затраты на «разработку» быстро растут вследствие необходимости проведения исследований окружающей среды и показателей токсичности, которые проводятся на последних этапах разработки. Причинами увеличения стоимости новых разработок оказались растущий спрос на безопасные препараты и ужесточение нормативных требований контролирующих органов.

В таких сложных условиях для агрохимических исследований и разработок, исследовательская деятельность в японских агрохимических компаниях остается довольно энергичной. Уровень продаж продукции японских компаний, правда, ниже, чем у основных игроков в США и Европе. Однако, в период с 1980 до 2016 года, десять японских компаний вошли в двадцатку лучших в мире с наибольшим количеством новых продуктов. Статистика отрасли показывает, что в числе 363 регулярно продаваемых агрохимикатов, 114 препаратов (31%) были разработаны японскими компаниями. Даже в условиях все более жестких условий для НИОКР в 2016 году, например, на долю японских компаний приходилось примерно 40% произведенных сельскохозяйственных химикатов. Таким образом, можно с уверенностью заключить, что возможности японских компаний в области НИОКР очень высокие и сопоставимы с показателями ведущих компаний в США и Европе.

Безопасность препаратов стала еще одним из их преимуществ. Примерно в 1960 году в Японии около половины агрохимикатов были отнесены к категориям относительно ядовитых веществ или ядовитых веществ. Однако к 2014 году количество препаратов этих категорий резко сократилось, и в настоящее время почти 90% агрохимикатов классифицируются как обычные вещества.

В настоящее время разрабатывается большое число биологических пестицидов, которые, как предполагается, оказывают еще меньшее воздействие на окружающую среду и улучшают показатели безопасности урожая. Тип биологического пестицида определяется как пестицид, активные ингредиенты которого получены из живых организмов. В более узком смысле, этот тип включает в себя только сами живые существа, естественно враждебные для насекомых. В более широком смысле, это определение также подразумевает вещества, извлеченные из микроорганизмов. Обзор новых средств защиты растений, поступающих в продажу, показал, что количество химических пестицидов постепенно начало уменьшаться с 1990-х годов, в то время как число биологических пестицидов начало расти с 1980-х годов. В среднем на рынок поступало примерно десять новых биологических пестицидов ежегодно. Однако, в целом размер рынка биологических пестицидов все еще относительно невелик – 5-6% всего рынка средств защиты растений.

Один из упомянутых факторов, которые в состоянии значительно влиять на отраслевые тенденции, — это проблема регулирования, связанная с регистрацией агрохимикатов. Как известно, правила, регулирующие рынок агрохимикатов во многих регионах, включая США и европейские страны, с каждым годом становятся все более строгими. В частности, в Европейском Союзе критерии оценки безопасности и воздействия на окружающую среду были изменены с 2011 года. Вследствие этого, например, в процессе оценки рисков количество химических препаратов, получивших регистрацию, существенно сокращалось из-за, так называемых, критериев отсечения.

В частности, проблема расстройств у пчел вызвала длительные дискуссии, и в конечном итоге использование на открытом воздухе трех видов неоникотиноидных инсектицидов было полностью запрещено. Кроме того, система, в соответствии с которой и технический класс, и составы оцениваются в два или три этапа (в частности: ЕС, страна и регион), способствует продлению периода, необходимого для регистрации. Аналогичным образом, в Бразилии, где рынок средств защиты растений расширяется, требуется соблюсти длительную процедуру согласований из-за его вертикально сегментированной административной системы. Бразилия одновременно предусматривает и применение критериев отсечения.

Между тем, в Японии в декабре 2018 года была принята поправка к Закону о регулировании продукции сельскохозяйственной химии. Было принято решение о введении новой системы оценки рисков применительно к нескольким наземным и водным организмам, а также к воздействию на работников. Как очевидно, с каждым годом препятствий для первоначальной регистрации становится все больше и больше. К тому же, зачастую требуется и повторная регистрация активных ингредиентов агрохимикатов. В связи с этим затраты на разработку агрохимикатов продолжают расти, что может стать одним из движущих факторов недавнего всплеска сделок по слиянию и поглощению среди крупных агрохимических компаний в США и Европе.

Автор: Владимир Францкевич

Источник: agroxxi.ru

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: